令和5年度税制改正の大綱等において、金融庁は、2024年から現行のNISA制度を大幅に改革することを正式に示しました。

結論、この改正は神改正です!

新NISAだけで老後資金の運用は大丈夫、と言っていいくらいのレベルです。

今回は新NISAについて、そのメリットと成功させるポイントと注意点について書きたいと思います。

投資初心者の方が抑えるべきポイントに絞ってお伝えします。

この記事で分かること

- 新NISAの改正点

- 新NISAのメリット・デメリット

- 投資初心者が資産運用を成功させるコツ

NISA制度とは

まず、そもそものNISA制度について説明します。

NISAとは、毎年一定の金額の範囲内で、株式や投資信託の売却益や配当金・分配金等、運用によって得た利益が非課税になる制度です。

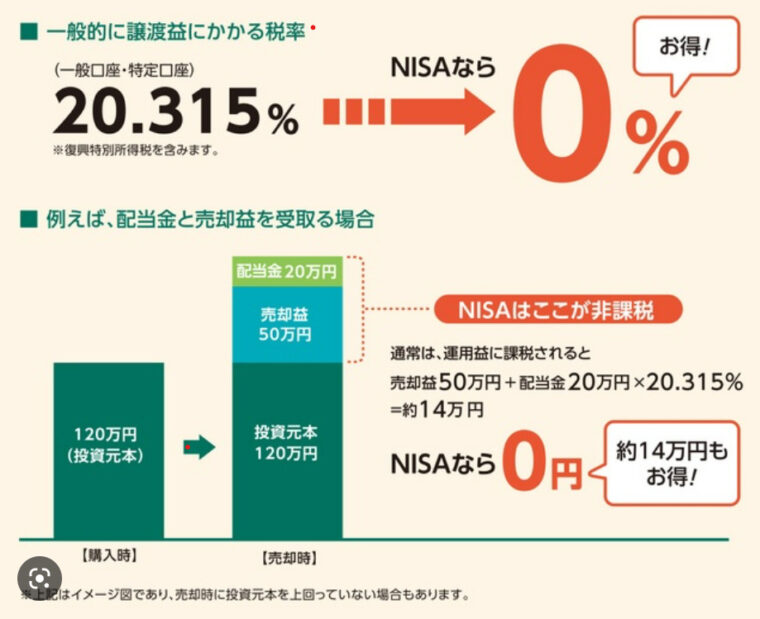

通常、金融商品を運用して生まれた利益には約20%税金がかかります。しかし、NISA口座で投資を行うと、以下の優遇があります。

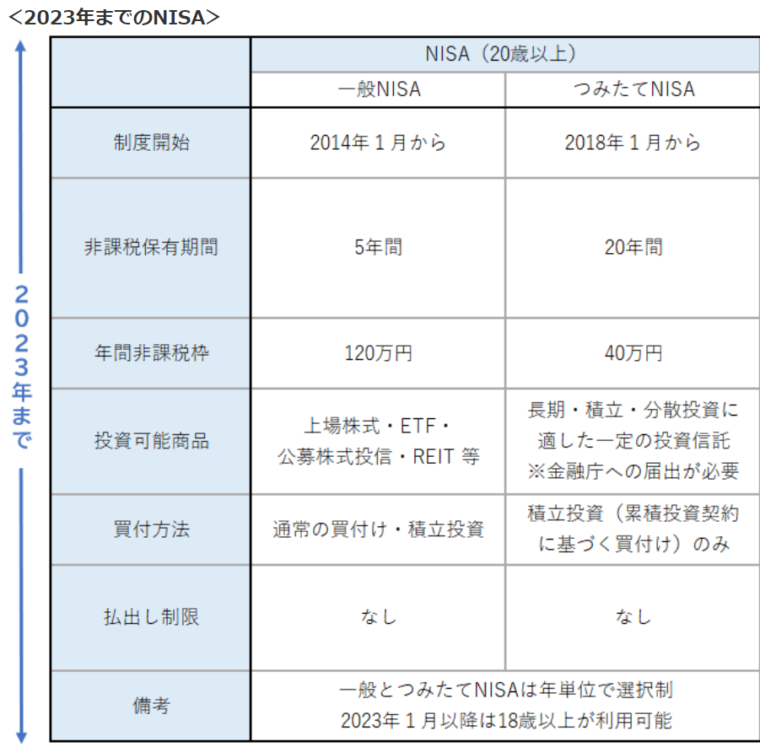

一般NISAは「年間120万円 × 5年間」の計600万円分の投資が非課税

つみたてNISA「年間40万円 × 20年間」の計800万円分の投資が非課税

下記の図のように、通常、運用益と配当金計70万に約20%の14万が税金で取られてしまいます。

しかし、NISAで運用するならば、税金はかからず14万円全額がもらえるのです。

出典:伊予銀行HP

これまでのNISA制度は上限金額が600万や800万まで、運用期間は5年、20年という期限がありました。それが、今回の改正で上限金額が1,800万、運用期間は無期限に改正されました。

次から新NISAについて詳しく見ていきましょう。

新NISA改正ポイント3点

新NISAの改正ポイントは以下の3点です。

- 投資枠は1,800万円→現行は一般NISAの600万、orつみたてNISAの800万のいずれかを選択

- 年間の投資上限額は360万円→現行は一般NISA120万、つみたてNISA40万

- 非課税期間は永久→現行は一般NISA5年、つみたてNISA20年

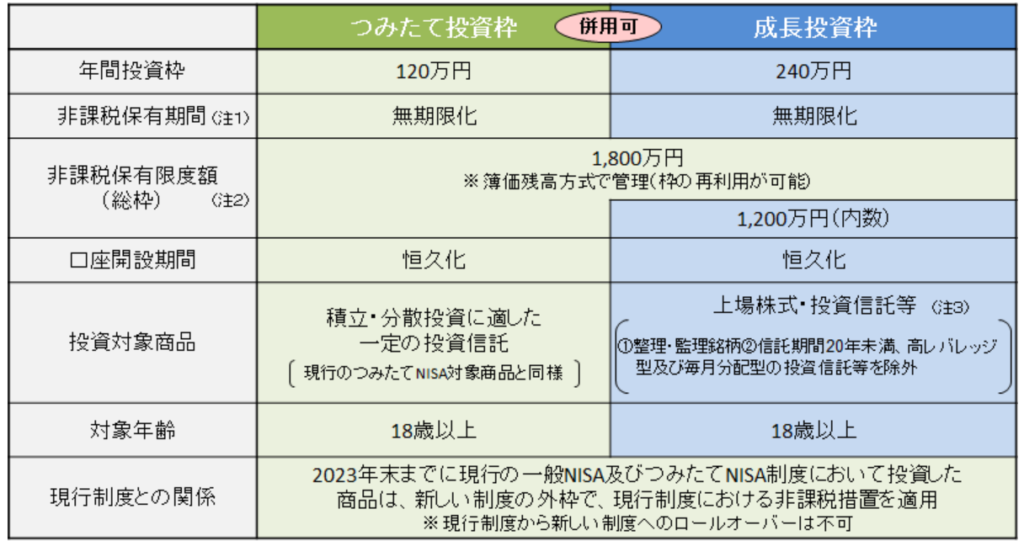

出典:金融庁HP

現行NISAと比べて投資上限額は2倍から3倍に拡大され、非課税期間は無期限になりました。現行一般NISAでは年間投資枠が120万でしたが、運用期間が5年と短期であったデメリット、つみたてNISAは年間投資枠が40万しか積み立てられないという額の少なさがデメリットがあり、これだけで老後2,000万問題を解決するには心もとない制度でした。

今回の改正で、新NISAだけで老後資金は安泰と言えるレベルになりました。

新NISAのメリット5つ

新NISAは以下の5つのメリットがあります。

- 投資枠が1,800万円に拡大

- 売却すると非課税枠は復活

- 投資計画が立てやすい

- 非課税期間は永久

- 旧NISA制度と併用できる

投資枠が1,800万円に拡大

これまでは、一般NISAの最大600万枠か、つみたてNISAの最大800万円枠のどちらかを選ぶことしかできませんでした。

それが今回の改正で年間上限は360万で合計1,800万まで投資枠が拡大になりました。

1,800万円の内訳には、「つみたて投資枠」と「成長投資枠」があります。

つみたて投資枠

つみたて投資枠は、日本に約6,000本以上あるファンドの中から金融庁が約220本を厳選し、これまでのつみたてNISAの役割を引き継ぐ枠で、年間の投資枠は120万円です。現行のつみたてNISA対象銘柄に投資できます。

成長投資枠

成長投資枠とは、「上場株式への投資ができる枠」のことです。これまでの一般NISAの役割を引き継ぐ枠となります。現行NISAでは買えなかった個別株や高配当株やETFなどを年間240万まで購入することができます。投資中級者以上におススメの枠ですが、つみたて投資枠より投資できる商品は多いです。ただし、レバレッジ型の投資信託や、毎月分配型の投資信託などは除外されています。

成長投資枠で必ず成長ファンドを買わなければならないということではありません。成長投資枠でインデックスファンドを積み立てて買うこともできます。

勉強して金融リテラシーが上がると、エッジを効かせた投資、投資によって生活のフェーズを変えたい、と思う方もいると思います。成長投資枠は中級者以上の方が利用するのにおススメな枠です。これは肝に銘じて、ある程度金融リテラシーが上がってから成長株にも挑戦するといいでしょう。

売却すると非課税枠は復活

新NISAでは、売却すると非課税枠が復活する「簿価残高方式」を採用しています。これは、非課税上限額の1,800万円は取得価格ベースで、含み益は入らないというシステムです。以下の例で見てみましょう。

★簿価残高方式とは

例えば、100万円のファンドに投資して、その後200万になり、100万円利益が出たとします。

その場合、残りの非課税枠は、「1,800万-200万(利益が出た後の時価)」ではなく、「1,800万-購入したときの価格100万)」となり、1,700万円となります。

つまり1,800万円の枠を使って買った株がどれだけ値上がりしても、時価で見るのではなく取得した時の金額で見る、ということです。

投資計画が人それぞれ、柔軟に立てやすい

新NISAは2024年以降いつでも始められ、定額で毎年積み立てをし続けなければならい、という規制もありません。また、途中でやめることや、積み立て額を変えることも自由にできます。

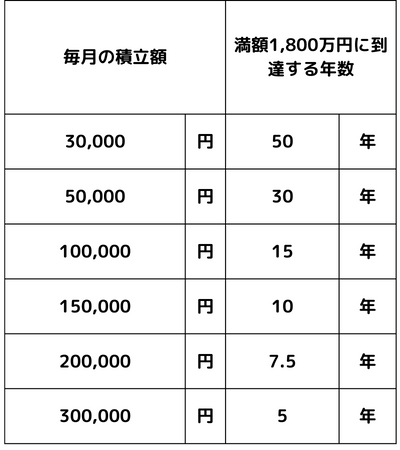

ある程度余裕がある人は、月30万円(年間360万円) × 5年=1,800万円、最速で5年で非課税枠を使い切ることができます。

以下の表のように、余裕資金に合わせてご自身に合った計画で積み立てることができます。

1,800万円到達までの積み立て額とかかる年月については、下の表をご参照ください。

- 月30万円(年間120万円)投資できる人:5年かけて1,800万円投資できる。(最短)

- 月10万円(年間120万円)投資できる人:15年かけて1,800万円投資できる。

- 月5万円(年間60万円)投資できる人:30年かけて1,800万円投資できる。

- 月3万円(年間36万円)投資できる人:50年かけて1,800万円投資できる。

年間360万円の枠内であれば、30万投資する年、150万投資する年、300万投資する年、のように、その時々の余裕資金に合わせて、積み立て額を変えることができます。

非課税枠が永久なので、個人の余裕資金に合わせて、焦らず柔軟に運用できることは、今回の改正で生まれた大きなメリットです。

非課税枠は永久

新NISAは非課税期間が「無期限」になります。

旧制度では、非課税期間が一般NISAでは5年、つみたてNISAは、20年でした。

出典:金融庁HP

これは、NISA2018年2042年までに投資したものだけで、非課税期間も投資してから5年・20年という縛りがありました。

しかし新NISAは、非課税期間は恒久化、つまり、非課税期間の縛りは無くなりました。

新NISAだと、2024年にNISAを始めなくても、2050年に投資を始めても永久に非課税で、しかも、前述した通り、最短5年で1,800万円を埋められる一方で、50年かけてその枠を使い切っても良い、ということです。

- いつ始めてもOK

- 非課税枠1,800万円を何年かけて使い切ってもOK

これが、新NISAが神改正と言われる大きな理由です。

旧NISA制度と併用できる

2018年から始まった現行のNISAは2023年12月末で終了し、新NISAに変ります。しかし、原稿NISAで投資した額は、NISAのまま持ち続けることができます。

例)2018年からつみたてNISAを行っていた場合

40万×2018年1月~2023年12月の6年間=240万投資した。

①現行のつみたてNISAの240万

②新NISAの1,800万

現行NISAと新NISA合計投資額が2,040万円のNISA優遇が受けられます。

例えば、元本2,040万が約4,000万に増えた場合は、運用益の約1,000万に、通常だと約20%=500万円の税金がかかってしましますが、NISAで運用すると運用益はすべて非課税のため、1,000万円すべてがもらえるわけです。

新NISAのデメリット

新NISAのデメリットはほとんどありませんが、以下の2点は抑えておきたいポイントです。買えない銘柄があり、今回のNISAの改正によって大幅に税制優遇される分、将来、他の税率が上がる可能性もあります。

- 買えない銘柄がある

- 他の税が上がる可能性がある

買えない銘柄がある

レバレッジ投資信託

レバレッジは「てこ」のこと。レバレッジを利用し、少ない金額で何倍もの投資成果を狙う投資信託をレバレッジ投資信託といいます。10万円しか投資に回せる資金が無い場合、レバレッジ10倍かければ、100万円分投資することができますが、損失も10倍になり、リスクを伴う投資になってしまいます。

他の税が上がる可能性がある

NISAの改正により、大幅に税制優遇が拡大されます。

しかし、少子化によって人口が減っているので、当然税収は減っています。何かを優遇すれば、その分しわ寄せはどこかに来るのは当然でしょう。

実際こんな記事もあります。

政府の税制調査会(首相の諮問機関)は9日の総会で、税制の公平性について議論を交わした。金融所得課税のあり方に関して出席者から「将来に備えて資産形成する若い世代に配慮する必要がある」との意見が出た。(中略)有識者として出席した藤谷武史東大教授は「若年層の資産形成を促すため一定額まで非課税にし、(資産に)余裕のある人の課税を強化することは矛盾しない」との考えを示した。

出典:https://www.nikkei.com/

現在約20%の金融所得課税ところ、25%や30%になる可能性や、消費税が15%に上がったりすることも、将来あるかもしれません。

実際、2023年4月から出産一時金が一人当たり42万から50万に増額されます。しかし、それは75歳以上の後期高齢者の保険料負担料を増額して補填します。このような事実も覚えておく必要があります。

投資初心者が資産運用を成功させるためのポイント

毎月定額積み立てする

積み立て投資とは、1ヶ月1万円など、一定の金額を定期的に投資し、株価が下がっているときは多く買い、上がっているときほど少なく買うことになります。これを、ドルコスト平均法と言います。

出典:SBI証券HP

このように、ドルコスト平均法は値動きにかかわらず一定の金額を投入するため、価格変動リスクを回避できます。価格が高いときの買いすぎがなく、価格が下がったときにたくさん買えるため、結果として購入価格の平均単価を下げる効果があります。

シミュレーションしてみる

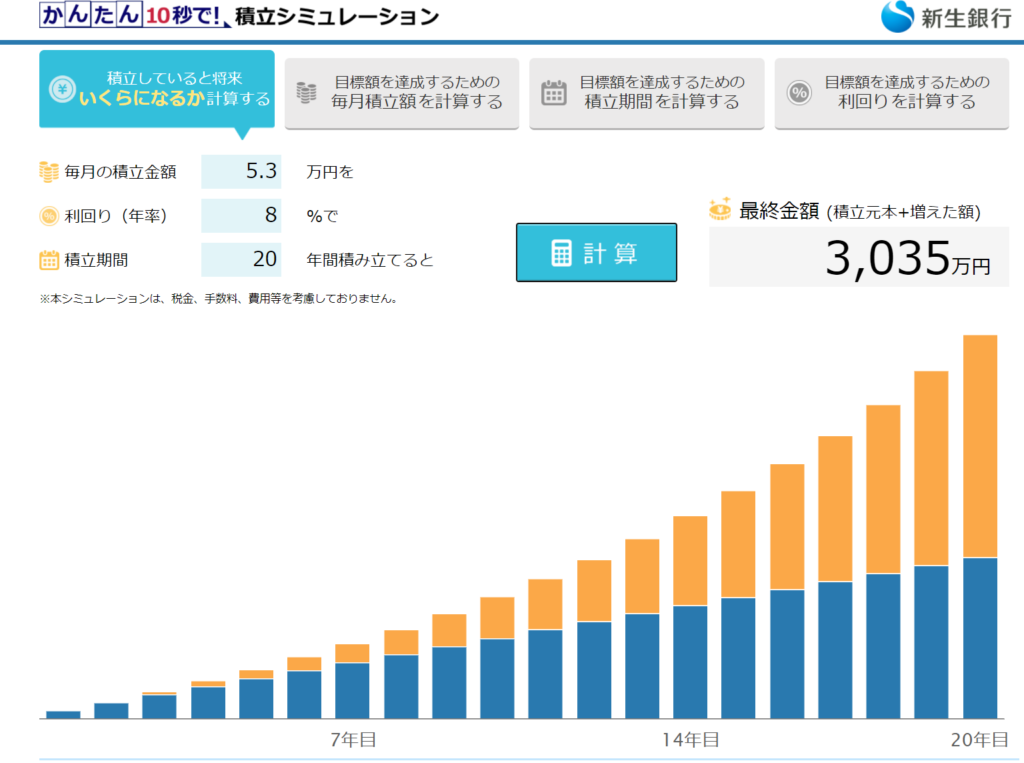

投資方法が決まったら、最終的なゴールや目標を立ててシミュレーションしてみましょう。

以下は、年利8%で毎月5.3万円を20年積み立てた場合のシュミレーションです。

積み立て投資とは、今の資金を将来のためにコツコツと積み立てることなので、生活が変わるわけではなく投資に飽きてしまうこともあるかもしれません。そんなときは、図のようにシュミレーションして可視化すると、将来の資産を見れて楽しいと思います!明確な資産が予想できると、モチベーションを維持しやすくなります。

長期運用する

投資初初心者の方は、長期的な運用がおすすめです。

株というと、パソコン画面をにらめっこして、値動きを監視するイメージがありますが、それは、デイトレードなどの短期で行うハイリスク、ハイリオーンの投資です。

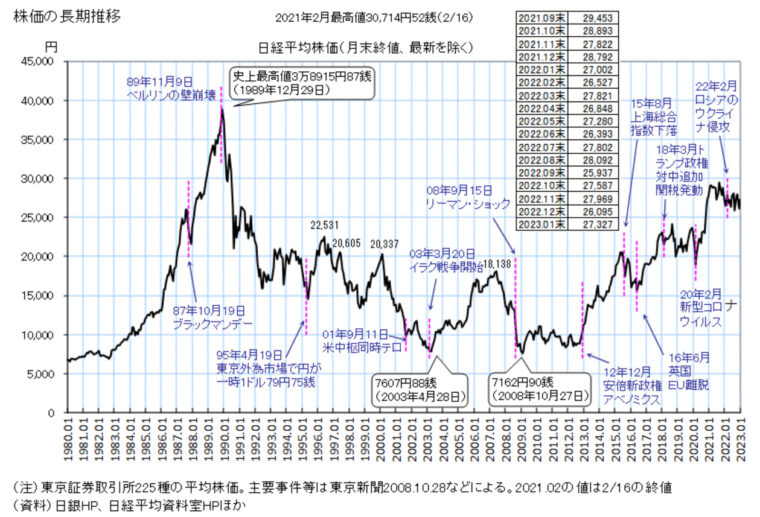

下の図を見てください。1980年から2023年の日経平均株価値の動きを見ると、7,116.30円(1980年)から27,327.11円(2023年)まで約3.8倍に伸びています。しかし、ITバブルやリーマンショックなど世界的な要因もあり、この間2年~10年以内の短期でみると、大きく下回る時期もあります。

しかし1980年~2023年の間、15年以上の長期で見ると増えていることがわかります。

出典:社会実情データ図録HP

出典:社会実情データ図録HP

短期の値動きに一喜一憂せず、長期目線で投資を行うのが成功させるポイントです。

分散投資を行う

投資は元本を保証するものでははありません。損失を抑えるために有効なのが、分散投資です。

投資対象を、株式と債券と投資信託、複数の国と通貨など分散すること、また、一括投資よりも、同じ金額でも何回かに分けて投資するなど、時期を分散して行いましょう。

余裕資金で使う

投資は元本を保証するものではありません。損をした場合を想定し、日常生活を続けられる程度の生活防衛資金は確保して投資に回す金額を算出します。投資は余裕資金を使うことが重要です。

例えば、独身一人暮らしの生活防衛資金は、生活費の3か月~半年分が目安といわれています。 総務省の2021年度の家計調査報告によると、独身一人暮らしの1か月の平均支出は約15万5,000円でした。 この金額の3か月~半年分なので、生活防衛資金の目安は46万5,000~93万円です。

★独身一人暮らしの場合の生活防衛資金の目安

3カ月~6か月半年分:46万5,000~93万円

この分は確保して余剰資金を投資に回しましょう

新NISAの注意点

新NISAで資産運用するにあたって、気持ちの面で注意してほしいことは2点あります。

投資ブームに踊らされない

新NISAが始まることによって、投資ブームになり、夢のような投資話を持ってくる詐欺が横行することが予想されます。人気ユーチューバーやSNSでの発信を盲信せず、自分が買っている投資信託の内容を理解することや、利回りの相場を理解する知識は最低限必要です。他人に自分の資金を預けて運用してもらうということも危険です。

知識をつけ、金融リテラシーを上げることが、詐欺に騙されない一番の防御策です。

人と競争しない

新NISAは上限額が決まっているため、人よりも早く積み立てたい!という闘争心が湧いてくる人もいるかもしれません。

新NISAは無期限なので、いつ始めても、いつ終わらせてもいいのです。極端に言えば、2050年に始めても、2100年に始めてもいいんです。

家計の収支をみて、生活防衛資金を確保したうえで、余剰資金で投資を行うことを肝に命じましょう。

まとめ

今回は、投資初心者の方がまずは抑えておきたい、新NISAの特徴と投資を成功させるポイントについて書きました。

今回の改正によって、これ1本で将来の資産形成がまかなえるほど、すばらしい制度に生まれ変わりました。

保険料が上がったり、物価が上がったり、家計が苦しいと嘆くばかりでなく、国が決めてくれた優遇制度を積極的に取り入れて、ご自身の資産形成を行いましょう。

さらに詳しく学びたいという投資初心者のための金融初心者向けのマネーセミナー【アットセミナー】を全国で開催しています。女性限定なのも安心ですね。

オンラインでも開催しているようなので、専門家の意見を参考にするためにも、気軽に参加してみてるのもいいと思います。

ではではー。