インデックス投資の次の投資法としておすすめなのが、高配当株投資です。

高配当株投資は、株を保有することで、配当金(インカムゲイン)は受け取ることができる投資方法です。

これは、全くの不労所得です。

最近のFIREブームで高配当株投資の人気も高まっています。

今回の記事では、投資初心者の方が、高配当株投資を行う上で身に付けたい基礎知識と、注意点をお伝えしたいと思います。

この記事を読めばわかること

- 高配当株投資とはの基礎知識

- 始め方と初心者が注意すべきポイント

その結果

- 2024年からの新NISA制度をより有効活用できるようになる

- 高配当株投資を運用できるようになれば、現在の収入プラスαの、少し余裕のある生活を手に入れることができる

高配当株投資とは?

株式会社は株主に資金を出してもらい、その資金をもとにして事業を行います。

そして、会社は事業で利益が出た場合、お金を出してくれた株主に利益の一部を配当金として還元します。

配当金が多いことを高配当といい、 株主へ多く配当する、利回りの高い会社の株に投資することを、高配当株投資といいます。

高配当の株を保有している間ずっと、株主は配当金(インカムゲイン)を得ることができます。

高配当株投資は、卵(不労所得)を産み続ける金の鶏を買い続けることです。

高配当株の配当利回り算出方法

高配当かどうかを判断する基準に「配当利回り」があります。配当利回りとは、株価に対して配当をいくらもらえるかということです。

1株あたり年間配当金 ÷ 1株あたり株価 × 100=配当利回り(%)

例えば、株価が10万円で配当金が年間5,000円だと仮定しましょう。

この場合の配当利回りは、5,000円 ÷ 10万円=5%となります。

高配当である基準は利回り3%以上と言われています。

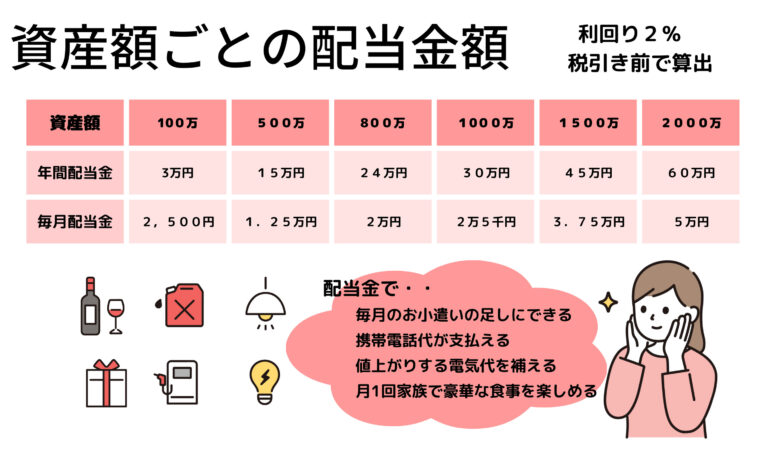

配当金の目安

配当利回り3%の場合の、配当金の目安は以下の通りです。

表から分かるように、2,000万円投資して月5万の配当金です。今の給与にプラス5万あれば、贅沢な食事や、高額な買い物など、プチ贅沢ができますね。

また、家賃や携帯電話代、電気代を配当金で支払うことができれば、うれしいですよね。

また、老後を迎えていて年金生活の方が月2万~5万を配当で受け取ることができれば、安心した老後をむかえられそうです。

配当金だけで生活するには億単位の資産が必要ですが、平均的な給与の一般の方にとって高配当株投資は、今の生活を少し豊かにしてくれるものです。

高配当だけで生活するには数千万以上必要

FIREブームによって、若いうちにリタイヤして配当金だけで生活したいと思っている人は増えてきています。しかし、前章の表からもわかるように、配当金だけで生活をするには少なくとも数千万円分の株式が必要で、誰しも実現できるものではありません。

たとえば毎月の生活費が20万円かかるとすると、年間の支出は240万円。これをすべて配当金でまかなう場合、配当利回りが3%であれば、8,000万円(240万円÷3%)分の株式を保有しなければならないわけです。NISA以外で保有すると税金もかかるので、実際には1億円以上が必要になります。

以上のように、生活費をすべて配当金だけでまかなうのは難しいというのが現実です。毎月20万円の配当金は難しくても、1万円、2万円と徐々に増やしていくことで生活にゆとりが生まれる、という投資方法です。

この現実を前提として覚えておきましょう。

月20万円の毎配当金を得るために必要な投資額(税引き前)

- 2%の場合:240万円÷2%=1億2,000万円

- 3%の場合:240万円÷3%=8,000万円

- 4%の場合:240万円÷4%=6,000万円

- 6%の場合:240万円÷6%=4,000万円

高配当株投資のメリット

高配当株投資のメリットは以下の3点が挙げられます。

- 不労所得が得られる

- 売り時を考えなくていい

- 株価と比べて配当金は安定している

不労所得が得られる

最大のメリットは株式の保有してるだけで配当金(インカムゲイン)が得られることです。これは、全くの不労所得です。

現役世代は、給与プラスαで生活費の足しにしたり、リタイヤ後の方々は、年金プラスαで老後の生活を豊かにすることができます。

売り時を考えなくていい

投資は買うときよりも、売り時が難しいと言われます。

投資初心者の方は、米国の代表的な株価指数であるS&P500や、世界の株式に国際分散投資できる全世界株式オールカントリーなどのファンドに積み立て投資している方が多いと思います。このように、優良なインデックスファンドが既にあるため、知識が無くても買うことができます。

でも、株価が上がるタイミングで売ることは、とても難しいです。

その点、高配当株投資は、一度買ってしまえば、ずっと持ち続けることで配当金(インカムゲイン)が得られます。

株価と比べて配当金は安定している

高配当株投資で得られる配当金は、株価が下落していても安定した配当があります。

もちろん減配の可能性はありますが、それでも株価の下落時に手元に現金が入ってくるのは非常に大きな安心感となります。

また、高配当株投資に慣れてくると、暴落時には高配当株を買い増しするチャンスと捉えることができます。先ほど書いた通り、配当利回りは「一株あたりの配当金÷株価」なので、株価が下落すると配当利回りは高くなります。

暴落により配当利回りが高くなった銘柄を購入するという方法も、高配当株投資の特徴です。

高配当株投資のデメリット

株式投資は元本が保証されるということはありません。高配当株投資のデメリットや注意点があります。

- 一攫千金は狙えない

- 配当金を受け取るたびに税金がかかる

- 業績が悪化すると減配や無配になることがある

一攫千金は狙えない

高配当株の売買では、大きな値上がり益は見込めません。

株式投資は、株価が下がったところで買って、株価が上がったところで売ることで利益が生まれ、その上げ下げの差が大きければ大きいほど利益は大きくなります。しかし、高配当を続ける会社は長期で安定した業績であることが多く、株の値動きは大きくありません。

株の値上がりによる利益は小さい反面、値下がりによる大きな損失を受けにくいとも言えます。

短期間で値上がり益を狙う投資では値動きの大きな株を選び、高配当株のターゲットとは区別して考えましょう。

高配当を続ける会社は、株価の上げ下げが地小さく安定している。

反面、大きな値上がり益は見込めない。

配当金を受け取るたびに税金がかかる

日本株の場合

株の配当金には通常20.315%の税金がかかり、配当金を受け取るたびに徴収されます。

配当を10万円受け取っても、税引後の手取りは約8万円になってしまうわけです。

ただ、現行の一般NISAと、2024年からの新NISAで運用すると、この20.315%はかかりません。国が税制優遇の制度を整えて

米国株の場合

米国で源泉徴収税10%が徴収されたあと、20.315%の税金がかかります。

日本株と同様、NISAで運用すると20.315%はかかりませんが、米国での源泉徴収10%は発生します。

減配や無配のリスクがある

高配当株投資には、配当が減らされる「減配」や配当が無くなる「無配」のリスクがついてまわることになります。実際に、業績が悪化して配当が維持できなくなる会社もあります。

また、会社は業績にもとづいて予想配当金を公表しますが、実際の配当金が予想配当を下回る可能性もあります。予想配当を発表後に急激に業績が落ち込んだ場合などには、配当金が引き下げられるケースも考えられます。

高配当株を選ぶときは、業績が安定していて、同程度の配当金を長期に渡って出しているかを確認する必要があります。

初心者が失敗しないための高配当株の選び方

高配当銘柄を探すには、以下の点をチェックしていきましょう。

配当利回りだけで選ばない

配当利回りが高い会社でも、将来、業績悪化などで配当金が減らされるリスクが高い可能性もあります。その理由は下記の計算式からわかります。

1株あたり年間配当金 ÷ 1株あたり株価 × 100=配当利回り(%)

配当利回りが高い=株価が下がっている例

- 50円(配当金)÷2,000円(株価)×100=2.5%(利回り)

- 50円(配当金)÷1,000円(株価)×100=5%(利回り)

配当利回りが高くなる銘柄の中には、逆に株価が下がり続けているものもある

配当利回りは「配当金 ÷ 株価」で計算されるため、配当利回りの高さは、株価が低いことの裏返しでもあります。

直近の配当利回りしか見ないのではなく、同程度の配当を過去10年、20年継続していることが重要です。

自己資本比率をチェックする

会社の安全性を評価するうえで最も基本となる分析指標が「自己資本比率」です。 自己資本比率は、高ければ高いほど財務的には安定しているといえます。30%以上を目安としましょう。50%以上であれば、かなり優良な企業であると言えます。

営業利益や自己資本比率などは企業の公式サイトのIR情報から確認できますし、各証券会社のサイトでも紹介しています。銘柄を決まる前には必ずチェックしましょう。

自己資本比率とは、返済不要の自己資本が全体の資本調達の何%を占めるかを示す数値。高いほど、財務は安定していると考えられ、低いほど、他人資本の影響を受けやすい不安定な会社経営を行っており、不安定だと判断する指標となる。

複数の業種に分散して持つ

投資のリスクを減らすには投資対象の分散が大切です。株の個別銘柄への投資は、投資先企業の破綻の可能性もゼロではありません。

安定した銘柄を探すのも重要ですが、1銘柄に集中せず、いくつかの銘柄を持つとよいでしょう。複数の銘柄を持つ場合、業種を分けておくと同じタイミングに減配されるリスクの軽減が見込めます。

具体的な分散割合は多くの金融系ユーチューバーや、ブログで紹介しているのでぜひ参考にしてみてください。

高配当株投資に向いている人

高配当株投資に向いているのは、資産を活用する時期のある人です。

高配当株投資は、月々の不労所得であるインカムゲインが得られるので、今の生活費プラスアルファで生活の足しにできます。また、1億円以上の資産を持っている人は、保有するだけで毎月20万円程度のインカムゲインが得られます。

- 毎月数万円を生活費の足しにしたい人

- 老後に年金にプラスして老後資金を安定させたい人

- 1億以上の資産を持ってる人

一方で、インデックス投資は15年、20年後の老後に向けて資産を拡大していく時期にある人に向いています。

インデックス投資は、老後に向けて将来の資産を拡大するために行う投資であって、現在の生活が豊かになるわけでなありません。逆に今の生活を切り詰めて、その分投資に回している人もいるでしょう。

インデック投資については以下の過去記事をご覧ください。

インデックス投資とは?メリット・デメリットを投資初心者に分かりやすく解説

投資初心者におすすめの高配当株銘柄

これまで書いてきた通り、高配当株投資のやり方は、配当利回りを長期で続けているか、自己資本率などを調べ、業種を分散して行うなど、初心者にはハードルが高いものです。

これを自分自身で行い、考えることで金融リテラシーはぐっと上がると思います。

とはいえ、今すぐ高配当株を買いたい!でも、個別株を買うのは怖い・・・という投資初心者の方もいるかと思います。

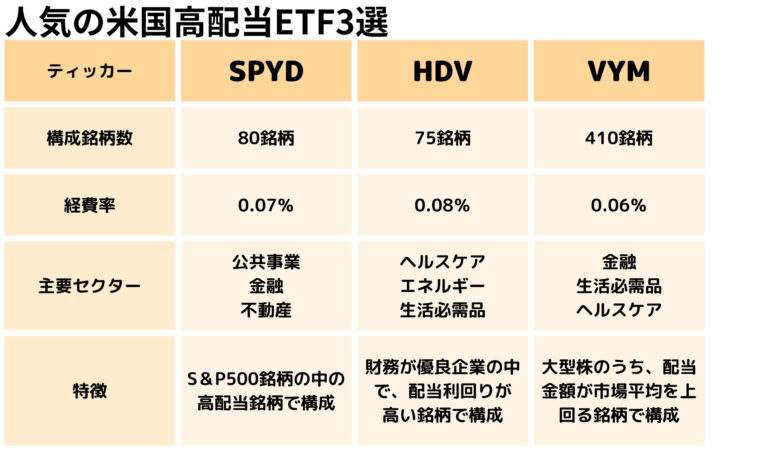

そんな方におすすめなのが、米国高配当ETFです。

ETFとは上場している投資信託で、あらかじめ分散された銘柄がパックになった投資商品です。ETFを1本買うことで、多くの銘柄を持つことができ、個別株式に投資するよりもリスクを抑えながら分散投資することができます。

ETFについては、過去の記事をご覧ください。

【初心者用】ETFとは?投資信託との違いと、それぞれを選ぶポイントについて解説

日本ではなく、米国の高配当ETFをおすすめする理由は、米国の経営者は、「株主を大切にする!」というマインドの企業が多いからです。

それに比べて日本の企業は「会社の株主のためにある。利益は配当金で株主に還元しなければならない!」と考える企業は少ないです。私自身そうですが、皆さんのほとんどは、日本の企業にお勤めかと思いますので、実感できると思います。

以下、人気の米国高配当株をまとめましたので、実際購入する際の参考にしてください。

まとめ

ネット上で高配当株投資は初心者におすすめしないといった記事をよく目にしますし、配当金だけで生活するには1億円以上のまとまった資金が必要です。

投資初心者の方が高配当株投資をするメリットは、1万~3万位のお小遣い程度の不労所得を得て、日々の生活を少し豊かにするできることかと思います。

まずは、ご自身が受け取りたい配当金と配当利回りを想定して必要な資金を貯めることが、第一歩です。

資金準備や配当生活開始後の株式投資は長期にわたるため、事前にしっかり計画を立て実践しましょう。

ではでは―。