ETFとは

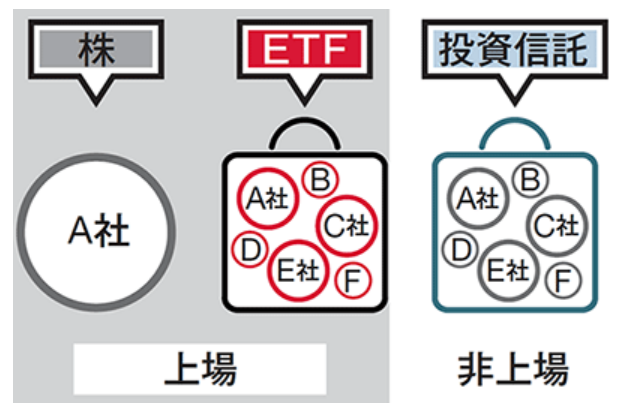

ETFとは「Exchange Traded Fund」の頭文字を合わせた言葉で、日本語では「上場投資信託」と呼びます。その名の通り取引所に上場しているため、個別銘柄を取引するように購入・売却できる金融商品です。

また、ETFには特定の指標に連動して動くという特徴があります。例えば、日経平均株価に連動しているETFであれば、日経平均株価の変動に合わせて価格が変動します。

投資信託もETFも、株や債券、REITなど分散された金融商品が集まった詰め合わせパックです。投資先も、様々な会社に分散されています。

出典:NEXT FUNDSホームページ

投資信託とETFそれぞれの特徴と違いと理解して、ご自身に合った運用方法を選ぶ際の 参考にしてみてください。

この記事で得られること

- 投資信託とETFの違い

- それぞれを選ぶ時のポイント

- 自分の投資目的を再認識できる

投資信託とETFの違い

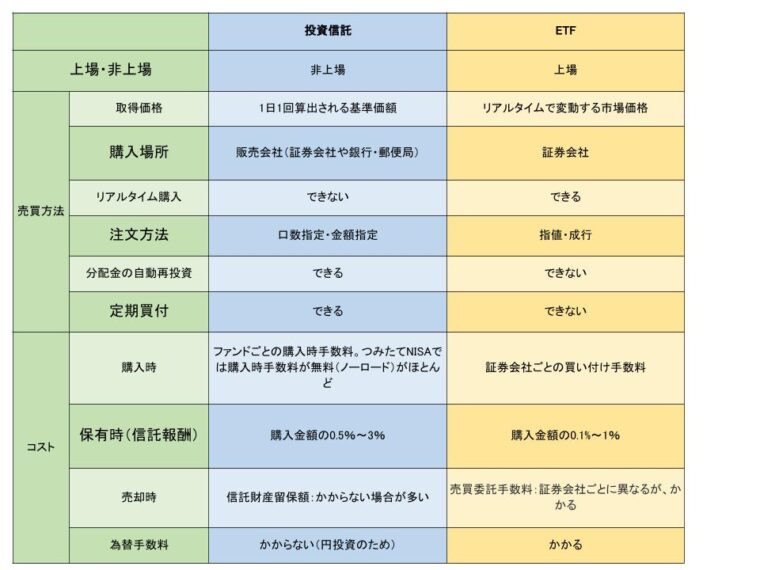

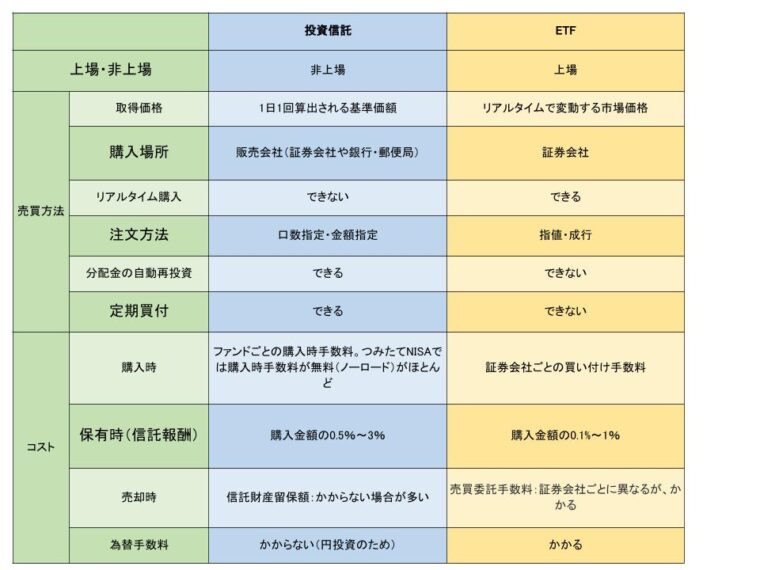

結論から言うと、2つの違いは以下の表の通りです。

それでは、 表の内容 について 以下の章から解説していきます。

価格が決まる日程

- 投資信託1日1回

- ETF リアルタイム

ETFと投資信託の大きな違いとしてはリアルタイムで取引できるかできないかという点にあります。

投資信託は、取引終了時に設定された価格帯でしか取引できず、リアルタイムに取引できません。

投資信託の値段である「基準価格」は、1日1回更新されます。つまり、投資信託の値段が決まるのは、1日1回です。

投資信託の基準価額の算出は、取引の申し込み時間後であるため、申し込み時点での基準価額は分からないのです。

基準価額とは、投資信託の値段のことで、多くは1口または1万口当たりの値段のことです。 その投資信託が保有する株式や債券などの時価評価の総額に利息や配当金などの収入を加え、そこから運用コストを差し引いた金額を総口数で割って算出しています。

計算式:純資産総額/総口数=基準価格(1口当たりの価格)

一方、ETFは上場しているので、証券取引所の営業時間内であれば、個別株と同じようにリアルタイムに売りたいときに売れて(換金できて)、買いたいときに買える商品です。

米国ETFであれば、米国の時間で取引されますから、日本の夜中に株が売買されているわけです。投資というと、夜中でもパソコンに張り付いて株価推移のモニターを見ているイメージがあるのは、このためです。

購入場所

- 投資信託→・証券会社・郵便局・銀行

- ETF→証券会社

ETFは上場しているので、証券会社を通して、投資家が証券市場で直接売買できます。

一方、投資信託は非上場のため、証券市場で直接取引はできず、販売会社である、証券会社・銀行・郵便局を通して購入します。

銀行や郵便局で投資信託を購入しようとする場合、手数料が3%以上と異常に高い「ぼったくり投資信託」を勧められることがあります。この場合は、利回り5%でも実質3%と同じ結果になってしまいます。手数料には注意しましょう。

注文方法

- 投資信託→金額指定・口数指定の2種類

- ETF→指値・成行注文の2種類

投資信託を購入する方法

「金額指定」と「口数指定」で買う方法の2つがあります。

投資信託の「口数」とは、投資信託の取引単位です。株式の場合は「1株」で表しますが、株式の1株が投資信託の「1口」になります。

投資信託の値段=基準価額は、1万口あたりの価格で公表されています。ですので、口数指定の場合、最低購入は1万口からとなり、指定購入価格は1万円からとなります。

①「口数指定」で購入した場合の注文方法

基準価格×購入口数÷10,000=購入価格

基準価格5,000円の投資信託を30,000口購入した場合の値段

5,000円×30,000口÷10,000=15,000円

②「金額指定」で購入した場合の注文方法

購入金額÷基準価格×10,000=購入口数

基準価格5,000円の投資信託を10万円分購入した場合の口数

100,000円÷5,000円×10,000=200,000口

ETFを購入する方法

ETFを購入する方法は指値と成行注文があります。

①指値:自分で買う金額を指定する注文方法

例えば、1口10,000円のETFを「これから値段が下がるだろう」と予想して9,000円で注文したとします。

もし、価格が9,000円まで下がれば注文は成立しますが、9,100円までしか下がらない場合は、注文は成立しません。欲しい価格を指定しても、買えるとは限らないのです。

②成行:自分で買う金額を指定しない注文方法

成行で購入する場合は、価格を自分で指定せずに、取引市場で表示されている株価で買う方法です。指値注文よりも注文を出してから売買を成立させるまでのスピードが速いため、チャンスを逃さず取引できます。株取引に慣れた上級者ならば、効果的に売り買いできる手法だと思います。

一方で、想定以上に価格が高くなってしまった場合、予想もしていない価格で取引が成立することもありえるのです。

相場が大きく変動したときには、投資家の予想以上に高く買ったり、想定から外れた価格でも注文が成立してしまうリスクがあります。また、売りの際は、逆に安く売れてしまうというデメリットがあります。

コスト

投資信託もETFも①購入時、②保有時、③売却時の3回手数料がかかります。

また、米国など海外のETFには、為替手数料がかかります。

結論から言うと、トータルで見れば、投資信託の方がコストが安いです。

ただし、どの金融機関から購入するか、どの金融商品を買うかでコストは大きく変わります。

先ほどの表のコスト部分を解説していきます。

購入時

- 投資信託:かからない(ノーロード)がほとんど

- ETF:証券会社ごとの買い付け手数料がかかる。ただし、無料にしている場合もある

購入金額に応じて計算されることがほとんどであり、上限額が設定されていることが多いです。また証券会社によっては、特定のETFに対して購入手数料を無料にしている場合もあります。

保有時

保有時は投資信託、ETFどちらもかかる。

投資信託でもETFでも、長期投資が前提ならば、コストで最も注目すべきは信託報酬です。

長期的に持っておくことを考えれば、維持費は安いほうが圧倒的に有利です。

投資信託の信託報酬(持っているだけでかかる維持費のようなもの)は、0.5%~3.0%くらいですが、ETFは0.1%くらいのものから高くて1.0%ほどです。

このように、上場しているETFの方が、直接取引できるため、信託報酬が安い傾向にありました。

しかし現在、ネット証券などでは、投資信託でも信託報酬をかなり低く設定しているため、その差がほとんどありません。人気の米国ETFでは為替手数料も発生するため、現在では、トータルで見て投資信託の方が安い傾向にあります。

投資信託とETFのコスト差は小さくなっています。

例えば、同じ全世界株式に投資をする楽天VT(投資信託)の信託報酬と、VT(ETF)の経費率を比較してみましょう。

楽天VT(投資信託):0.199%

VT(ETF):0.07%

※2023年3月19日時点

信託報酬を確認する方法

信託報酬を確認するためには、証券会社が発行している「投資信託説明書」を確認する必要があります。「投資信託説明書」は「目論見書」とも呼ばれており、検討している投資信託に関する重要事項を説明した文書です。

「投資信託説明書」にはファンドの目的や特色、投資をするうえでのリスク、過去の運用実績、手数料等について書かれていますので、購入前に必ず目を通しましょう。

売却時

- 投資信託→信託財産留保額(かからない場合が多い)

- ETF→証券会社ごとに異なる売却手数料(かかる)

- しかし現在、楽天証券やSBI証券では、両方無料にしている

投資信託を売却する時、信託財産留保額がかかります。換金(解約)時の投資信託の基準額に対し、0.2〜0.3%の手数料が換金(解約)代金から差し引かれる形で徴収されるのが一般的です。しかし現在かからない場合が多いです。

一方でETFは、購入時と同様に証券会社ごとに異なる売却手数料を支払うことになります。

ネット証券では、約定代金の0.45%程度ですが、商品によって投資信託と同様無料にしている銘柄もあります。

投資信託でもETFでも、売却時の手数料は無料のものを選ぶのがおすすめです。

為替手数料

ETFは、海外の証券取引所に上場する商品を取引できるので、人気の米国ETFの取引にはドルが必要です。

主要なネット証券のドル/円の為替手数料は0.25円です。例えば、現在の為替レートが1ドル100円の場合、1ドルを交換するために必要な金額は100.25円となります。

一方、投資信託は円での投資となるため、為替手数料は掛かりません。

コストのまとめ

以上のように、購入〜売却までのコストは、運用成績へ与える影響も決して小さくありません。

言い換えれば、高いコストがかかると効率の良い資産運用は難しくなります。例えば、利回りが4%の金融商品を買ったとして、信託報酬で3%も取られてしまえば、利回り1%と同じ結果になってしまいます。

上記の4つの手数料を合計した経費率に注意して商品を選ぶようにしましょう。

積立方法

- 投資信託:自動設定が可能

- ETF:手動(SBI証券など一部の証券会社では自動設定が可能)

ほぼ全ての投資信託は、自動で積立の設定ができるため、手間をかけずに淡々と資産運用に取り組めます。

一方で、ETFの積立は基本的に毎回手動で売買設定を行わなければなりません。

手間をかけずに毎月コツコツを積立していきたいなら、投資信託の方が自動で楽です。

分配金の再投資

分配金の再投資も、投資信託とETFでは対応が異なります。

- 投資信託→「受け取り」と「再投資」を選択できる

- ETF→「受け取る」のみ

投資信託の多くは、分配金をファンドが自動で再投資をしてくれるため、「受け取り」を選ぶことはほとんどありません。

分配金を受け取らずに自動で再投資されるため、課税もされず、複利運用で、効率よく資産を増やしていくことが可能です。

ただし注意すべきは、「受け取る」を選択できる投資信託を購入した場合、分配金は課税の対象となるため、節税効果はなくなります。

またETFの場合、分配金は受け取る選択肢しかありません。

そのため、分配金に対して税金を徴収された後、手動で再投資する必要があります。

長期運用が前提で、複利を最大限に活かしたいなら、分配金再投資ができる投資信託がおすすめです。

投資信託とETFどちらを選ぶか?

結論は、

- 長期で資産を増やしたいなら投資信託

- 配当金を得たいならETF

その理由は、配当金の再投資が自動でできるかできないか、によるところが大きいです。

そもそもETFで、手動で分配金再投資をする手間をかけるならば、自動で再投資してくれる投資信託を選びますよね。

また、配当金を受け取って、老後の年金の足しにしたり、引っ越しや子供の進学など、ライフプランでお金がかかる時期に充てたい方は、ETFの方が効果的な運用方法です。

一方で、今の生活資金は給与所得でまかなって、リタイヤ後の老後資金のために資産を拡大したいと考える方には、投資信託がおすすめです。

以上のように、投資信託とETFどちらを選ぶときには、まず、投資の目的を明確にすることが重要です。

いつ、どれくらいお金が必要なのか。

投資信託やETFはあくまでも、それを叶えるための手段に過ぎません。

まず目的(何のために資産運用するのか)があって、最適な手段(投資信託かETFか)を考える、この順番を間違えないようにしましょう。

次に、目的別に具体的な例で解説します。

投資信託向き:老後資金を準備したい

投資期間が15年以上長期で、老後資金が投資の目的ならば、福利効果が期待できる投資信託がおすすめです。

つみたてNISAやiDeCoは、国が用意してくれている資産運用における非課税制度です。

非課税期間も長く、長期運用に向いているため、老後資金への準備には最適と言えるでしょう。ちなみに、iDeCoではETFを購入することができません。

また分配金を受け取らず、自動で再投資することで、複利の効果を最大限に活かすことが出来ます。

おすすめの投資信託銘柄は以下の記事からご確認ください。

【投資信託とは?】投資初心者におススメの理由とファンド選びのポイントをわかりやすく解説

ETF向き:配当金でキャッシュフローを受け取りたい

キャッシュフローを改善するために、配当金を手に入れたいのであれば、ETFがおすすめです。

個別株にはまだ手が出ないけれど、配当金を受け取りたいという方にとっては、ETFで分散された金融商品に投資することは、最適な投資手段と言えるでしょう。

ただし、高配当をうたう投資信託にはボッタクリが多いため注意しましょう。

ETFは透明性も高く、タコ足配当もできないため、安心して購入できる金融商品です。

投資に少し慣れてきたので、マーケットを見ながらリアルタイムでの市場価格で購入したいという方も、ETFはおすすめの商品です。

手数料が安いETFのおすすめの銘柄

出典:楽天証券ホームページ

まとめ

投資信託は、一度設定すれば自動で積み立て・分配金の再投資が行われるため投資初心者でも簡単に始められます。また、つみたてNISAやiDeCoなどの非課税枠を活用できます。

一方で、キャッシュフローを増やしたい、今の生活を良くしたいという方にとっては、ETFも魅力的です。

つまり、何のために資産運用をするのか?を考えて、それに合った手段を選ぶことが重要です。

投資の目的は人によって様々です。

以下の表と、投資信託とETFの比較表や事例を参考にしながら、是非ご自身にとって最適な手段を考えてみてください。

ではでは-。